今日资讯

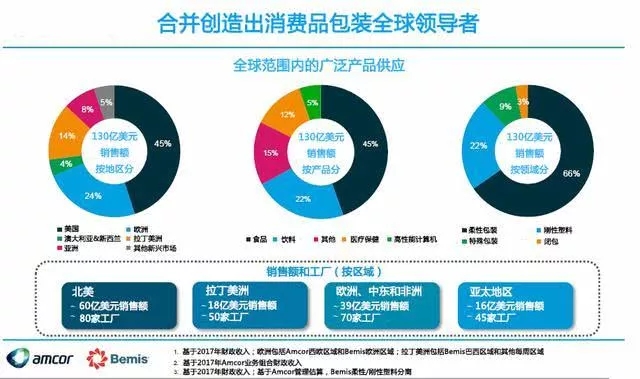

1、全球最大消费品包装集团即将诞生 2、300亿跨界大投资,国内聚丙烯产业将再添新丁 3、印刷行业知名图像公司EFI确认被收购 全球最大消费品包装集团即将诞生 安姆科(Amcor)和毕玛时(Bemis),两大包装业巨头经过一年多的谈判之后,于2018年8月6日官宣合并,为包装业史上一桩收购大案拉开序幕。 据悉,全球顶尖消费品软包装公司安姆科发起了以67亿美元收购竞争对手毕玛时的收购协议,强强联合之后,新安姆科将成为全球最大的消费品包装制造商。据了解,此次收购已经获得欧盟、巴西及中国的反垄断审批,近期也通过了美国政府的审批,而纽交所更是以毕玛时股价大涨11%来回应这一并购案。新安姆科将在2019年5月15日起合并运营。 作为全球包装解决方案的引领者,安姆科为食品、饮料、烟草,医疗、医药、个人护理和其他快速消费品提供了广泛的包装解决方案。其在40多个国家拥有195个制造基地,约有3.5万名员工,此次收购进一步巩固了安姆科在全球市场的地位。 毕玛时同样是消费品包装行业全球最大的供应商之一,为食品、消费类产品、医疗和药品等领域提供包装产品。毕玛时年度销售额超过40亿美元,超过1.6万名雇员分布在全球12个国家的50个生产基地,其在美国威斯康辛州的研发中心有超过200多名科学家为客户和社会不断创新技术和包装解决方案。 当完成对毕玛时的收购之后,新安姆科将进一步强化其全球最大消费品包装龙头企业的地位。毕玛时总裁兼首席执行官William F Austen将这笔交易称为“转型”。Austen在一份声明中表示,“我们相信这种组合,对于两家公司来说都是令人鼓舞的成长经历,将使所有利益相关者受益。” 安姆科首席执行官Ron Delia则表示,安姆科将美洲的包装业务视为关键的增长重点,这项交易为其在该地区实现了跨越式的改变。据数据显示,安姆科收购毕玛时后,其在美洲的销售额将突破80亿美元,其全球范围的销售额更将达到130亿美元。 安姆科在过去10年内在全球不断并购了超过30家包装企业。在此次并购毕玛时之前,安姆科投资共计4.35亿美元收购了Alusa,获得了南美洲最大的软包装业务。Alusa从事于薄膜挤出、柔板印刷、凹版印刷和复合,在智利、秘鲁、阿根廷和哥伦比亚共有4家工厂。随后,安姆科又收购了Plasticos Team以拓展哥伦比亚市场。 除了美洲业务的布局,这项收购还能让安姆科在新兴市场拥有更平衡的布局和更好服务客户的能力。本次交易完成之后,安姆科将通过其全球业务布局,深入30个新兴市场并达到年销售额约35亿美元。 毕玛时利用在高阻隔薄膜方面的创新技术,发挥全球奶制品包装、肉类海产包装,医疗保健用品包装等领域的专长,结合安姆科的强大商业运作能力,通过差异化的商业运营模式和产品创新,将为客户提供更多创新解决方案,实现更加全面和稳健的增长。同时,该交易还将进一步增强安姆科集团承诺在2025年之前实现其所有包装可回收或可重复使用的能力。 安姆科和毕玛时一直高度重视中国市场的拓展,过去十年中,陆续收购了位于广东中山天彩包装,江门新利达薄膜公司,江苏申隆包装,申恒薄膜,河北奇特包装,东莞奇妙包装,佛山新长盛包装以及成都青洋宝珀包装公司。此次收购完成后,安姆科集团在中国的工厂将达12处,覆盖所有市场,就近服务客户。 纵览这一消费品包装行业的大事件,不难看出收购之后的安姆科集团在布局、规模、产能和创新能力上,都将为股东带来多样化价值,为客户带来更有竞争力的产品包装解决方案和服务,为员工搭建更具宽度和深度的职业发展平台,同时也将为环境保护和可持续发展带来更多创新和可落实的解决方案。 300亿跨界大投资,国内聚丙烯产业将再添新丁 台湾工商时报消息,国乔启动跨领域大投资,预计以100%独资模式,由泉州国乔石化(暂订)前进大陆建置丙烷脱氢(PDH)及聚丙烯(PP)一贯布局,投资总额约达台币300亿元,正式宣告营运触角将从SM(苯乙烯)系列拓展至丙烯系列领域,更是国内单一石化专业厂近年跨领域之最大手笔海外布局。 据悉,国乔此次规划丙烷脱氢PDH规模与台塑宁波厂相当,约年产60万吨丙烯,PP年产规模则约30~45万吨,建厂时程约2.5~3年。以泉州国乔石化公告实收资本额人民币25.32亿元来看(三分之一自有资金、三分之二银行融资),整体投资金额约达台币300亿元。 其实,国乔先前已在福建泉州泉港区的石化项目招商完成签约仪式,国乔规划将以总投资台币500亿元,与园区签订展开年产100万吨PDH及年产90万吨PP的入园投资协议。这次公告即为上述投资MOU之第一期的布局方案,后续将依新厂进度及市况布局,伺机启动二期扩建。 由于先前国乔与中油原拟合作投资SM新厂被迫暂停,日前高雄大社石化厂区更遭市府降编,引发员工本周发动抗议,捍卫工作权,且高雄石化园区迟迟未能明朗。如今,身为SM专业厂国乔如此大动作跨领域布局,显见企业力拼海外生机之企图决心。 国乔台湾生产基地为高雄大社,公司成立以来一直从事SM、ABS(丙烯腈-丁二烯-苯乙烯共聚物)、PS(聚苯乙烯)和尼龙等石化产品生产和经营。另有转投资30.4%大陆镇江奇美厂ABS、PS厂。 因应大陆ABS活络需求成长,国乔正与奇美合作在福建漳州推动年产45万吨ABS投资(后续可扩建至60万吨)。如今,国乔再度宣告启动福建泉州丙烯、PP一贯大投资,这也意味国乔在福建石化基地将正式超越台湾水准,成为集团石化事业重镇,蓄势全力抢进大陆内需及东协商机。 印刷行业知名图像公司EFI确认被收购 4月15日,印刷行业知名图像公司EFI宣布,已与Siris资本集团的附属公司签订最终收购协议。 收购采取现金交易的方式,价值约17亿美元。收购完成后,EFI将成为后者的全资公司。消息一出,EFI股价应声上涨,最新股价为38美,涨幅高达29.25%,总市值为16.20亿美元。 据介绍,Siris资本集团的附属公司将以每股37美元的现金价格,收购EFI的所有已发行的普通股。购买价格比EFI在2019年4月12日结束的前90天成交量加权平均价格溢价约45%。 该交易预计将于2019年第三季度完成,前提是获得EFI股东的批准,同时满足包括反垄断监管部门批准在内的成交条件。 收购完成后,EFI将由Siris资本集团的附属公司全资拥有。EFI目前预计2019年第一季度的收入,将在2.2亿-2.25亿美元之间。